커버드콜 ETF: 안정적인 배당과 성장의 균형을 찾는 법 (투자 타이밍 완벽 분석)

1. 커버드콜 ETF란?

커버드콜 ETF는 주식 보유와 옵션 매도 전략을 결합해 안정적인 수익을 추구하는 상품입니다.

ETF가 주식 포트폴리오를 운영하면서, 보유한 주식에 대해 콜옵션(특정 가격에 주식을 팔 권리)을 매도해 프리미엄을 얻는 방식입니다.

이렇게 발생한 프리미엄은 주주들에게 배당으로 지급되며, 높은 배당률과 함께 주가 변동성을 최소화하는 장점이 있습니다.

대표적인 커버드콜 ETF로는 QYLD, XYLD, JEPI 등이 있으며, 기술주부터 대형 가치주까지 다양한 자산을 기반으로 합니다.

2. 커버드콜 ETF의 장단점

장점:

- 고배당 수익: 월 또는 분기 배당을 통해 꾸준한 현금흐름을 제공합니다.

- 변동성 완화: 옵션 매도로 주가 하락 시 손실을 일부 보전할 수 있습니다.

- 포트폴리오 다변화: 배당과 옵션 전략을 결합한 상품으로, 기존 주식 중심 투자에서 벗어나 투자 리스크를 줄입니다.

단점:

- 상승장에서 수익 제한: 주가가 크게 오를 때 콜옵션이 행사되면, 주가 상승의 이익을 모두 누리지 못합니다.

- 하락장에서의 한계: 주가가 크게 하락할 경우 옵션 프리미엄만으로 손실을 상쇄하기 어렵습니다.

- 세금 이슈: 배당 소득에 대한 세금 부담이 클 수 있습니다.

3. 커버드콜 ETF에 투자해야 하는 시기

커버드콜 ETF는 시장 변동성이 높고, 횡보 장세에서 유리합니다.

주가가 크게 오르거나 내리지 않을 때, 옵션 매도 프리미엄을 극대화해 안정적인 수익을 확보할 수 있기 때문입니다.

다음과 같은 상황에서 커버드콜 ETF 투자 매력이 커집니다.

- 연준 금리 동결 또는 하락 기대감: 금리가 유지되거나 하락할 경우 배당주와 옵션 전략이 더 유리하게 작용합니다.

- 경기 둔화 및 저성장 국면: 주가 상승이 제한된 횡보장세에서는 콜옵션 매도로 추가 수익을 확보할 수 있습니다.

- 배당 수익 극대화가 필요할 때: 은퇴자 또는 매월 현금흐름이 필요한 투자자에게 적합합니다.

4. 투자 피해야 하는 시기

커버드콜 ETF는 주가가 빠르게 상승하는 강세장에서는 비효율적입니다.

주식이 큰 폭으로 오를 때 콜옵션이 행사되면, 주식을 상대적으로 낮은 가격에 매도하게 되어 기회 손실이 발생합니다.

- 주가 폭등 예상 시기: 주요 경제 지표 호조나 기술주 급등 시 커버드콜 전략이 제한적일 수 있습니다.

- 거시경제 호황기: 기업들의 실적이 급증할 때는 주가 상승 잠재력을 제한하는 옵션 전략이 손해가 될 수 있습니다.

- 시장 변동성이 지나치게 낮을 때: 콜옵션 매도로 얻는 프리미엄이 낮아져 투자 수익이 줄어듭니다.

5. 대표 커버드콜 ETF 소개

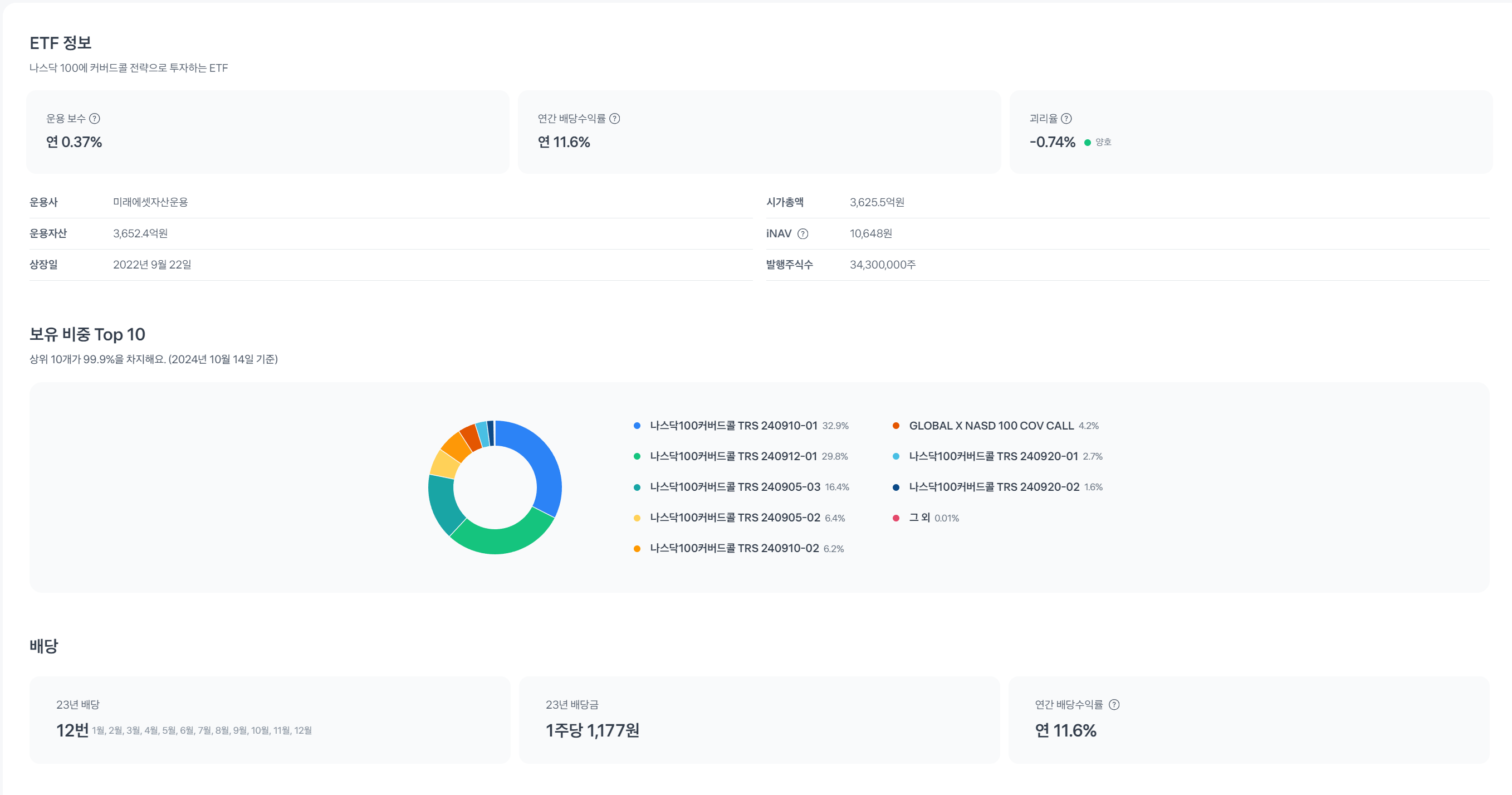

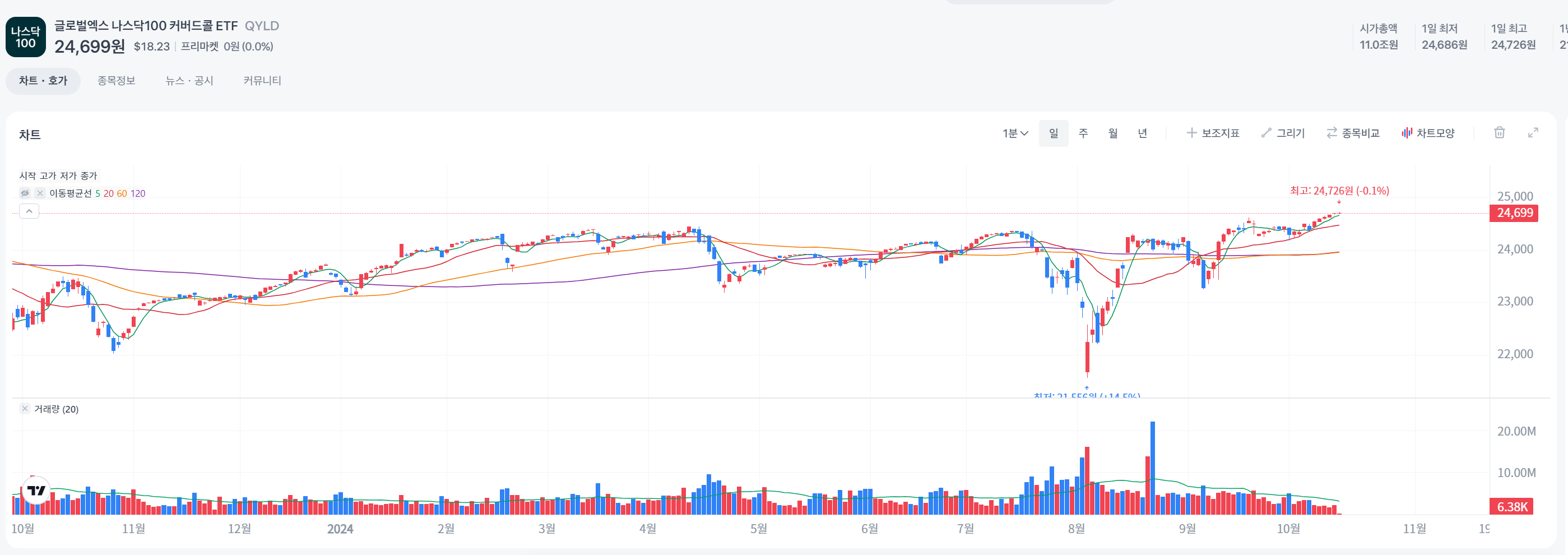

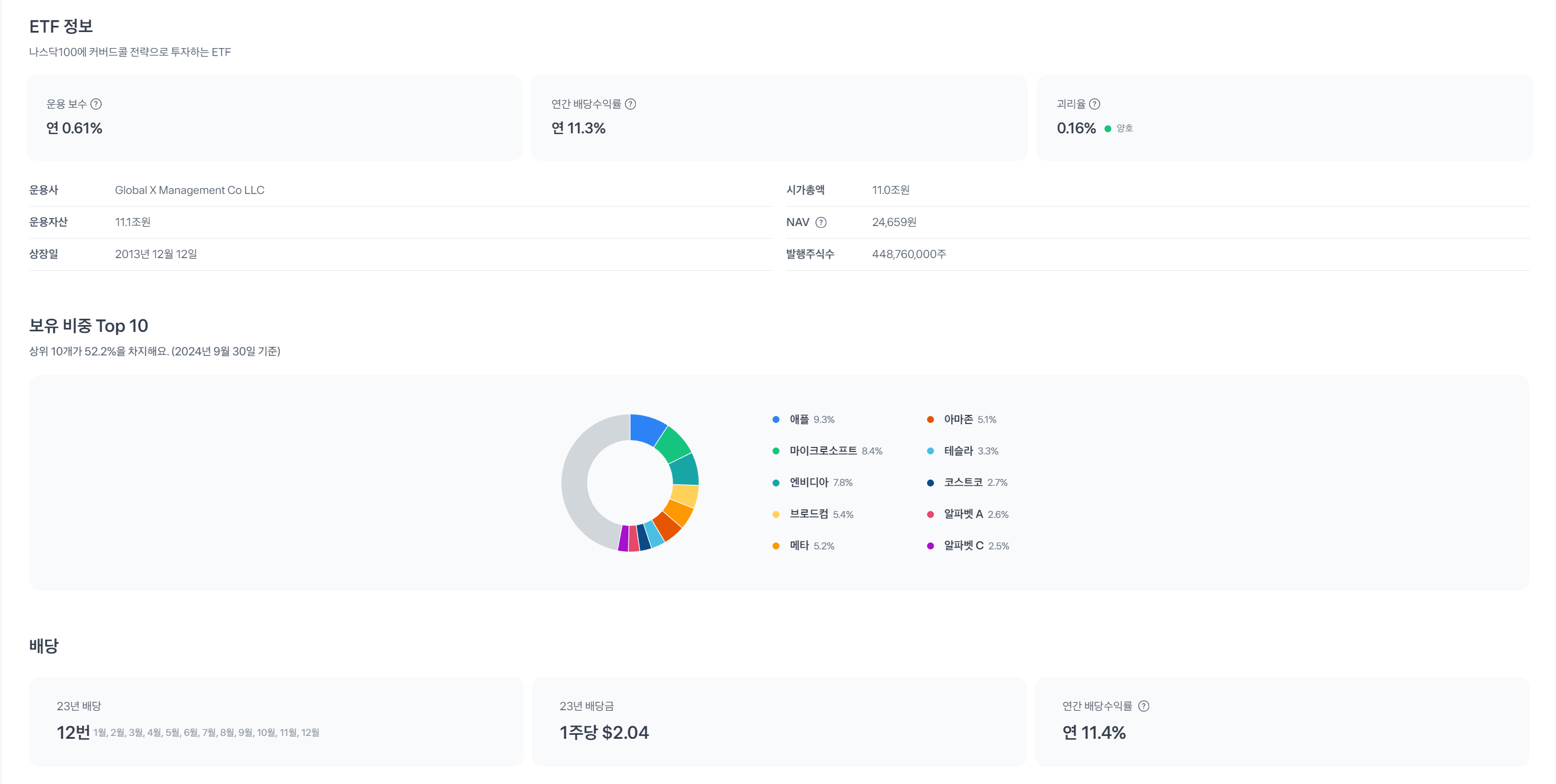

- QYLD (Nasdaq 100 Covered Call ETF)

- 나스닥 100 지수를 기반으로 하며, 월 배당 지급이 특징입니다.

- 고위험 기술주에 투자하지만, 옵션 매도를 통해 리스크를 낮춥니다.

- XYLD (S&P 500 Covered Call ETF)

- S&P 500을 기반으로 한 ETF로, 보다 안정적인 종목들에 분산 투자합니다.

- 변동성이 상대적으로 낮은 시장에서 매력을 발휘합니다.

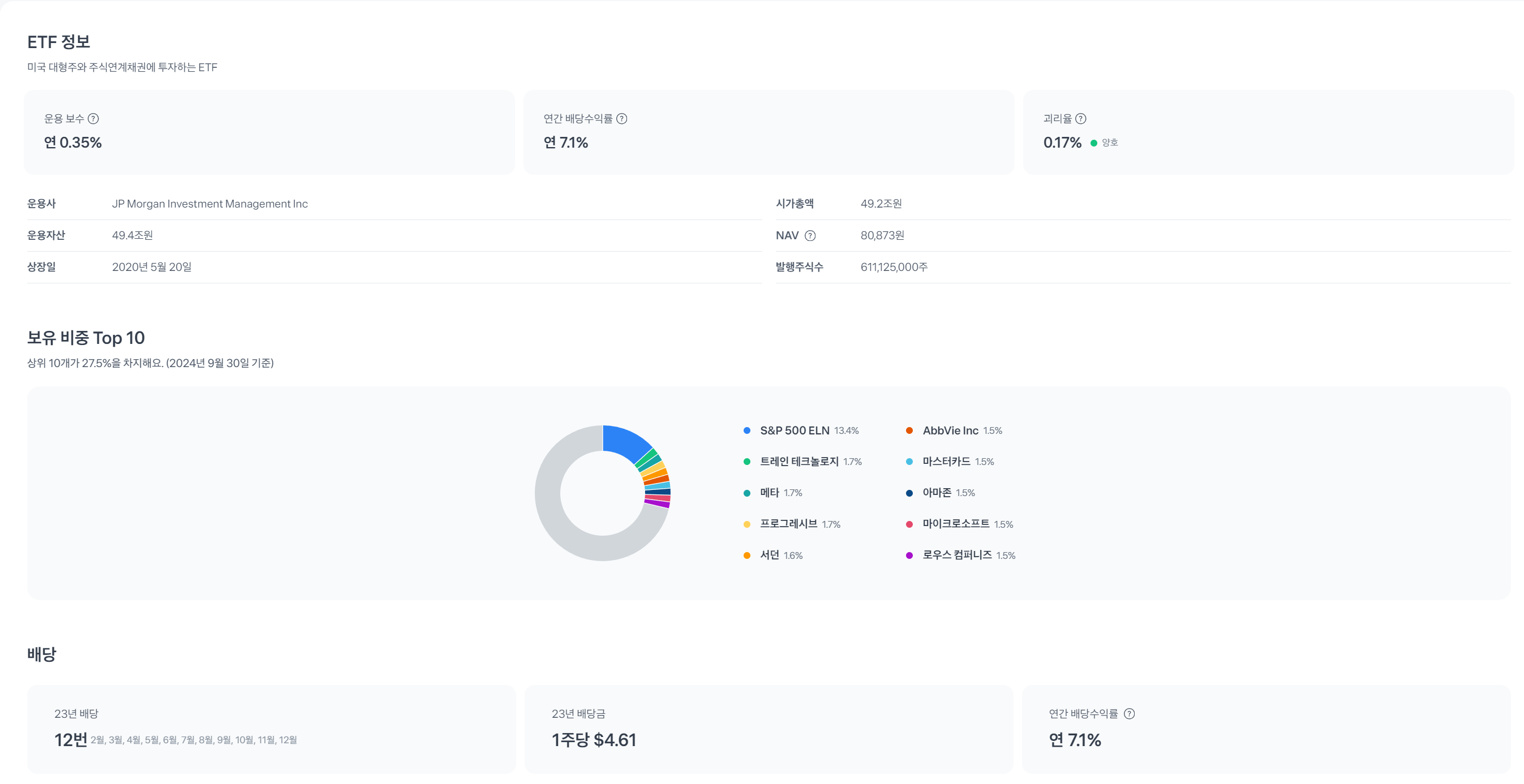

- JEPI (JPMorgan Equity Premium Income ETF)

- 배당과 옵션 프리미엄을 동시에 활용해 현금흐름을 극대화하는 ETF입니다.

- 보수적인 성향의 투자자에게 적합합니다.

6. 커버드콜 ETF의 투자 전략 예시

- 장기 배당 수익 전략: 월 또는 분기 배당을 꾸준히 쌓아두고 재투자해 복리 효과를 극대화합니다.

- 포트폴리오 방어 전략: 하락장이나 횡보장에서 손실을 줄이고 안정적인 수익을 목표로 합니다.

- 단기 조정장에서 분할 매수: 주가 조정 시 분할 매수해 저점 매수를 노립니다.

7. 결론: 커버드콜 ETF는 언제, 어떻게 투자해야 할까?

커버드콜 ETF는 고배당과 주가 안정성을 원하는 투자자들에게 매력적인 선택입니다.

다만 강세장에서는 기회 손실이 발생할 수 있어, 변동성이 높은 시장이나 횡보장세에서 더 효과적입니다.

또한 은퇴 후 현금흐름을 중시하는 투자자나 배당 중심 전략을 선호하는 장기 투자자에게도 적합합니다.

투자할 때는 본인의 리스크 성향과 시장 상황을 꼼꼼히 분석하고, 주기적으로 포트폴리오를 점검하는 것이 중요합니다.

커버드콜 ETF는 다른 주식형 자산과 병행하면 더욱 균형 잡힌 투자가 가능합니다.

이 글이 커버드콜 ETF에 대한 이해를 돕고, 투자 타이밍을 잡는 데 도움이 되길 바랍니다.

시장 상황에 따라 유연하게 전략을 조정하면서 현명한 투자를 이어가세요!

'주식 재테크' 카테고리의 다른 글

| Tesla 3분기 실적 발표 후 주가 급등: 투자자가 알아야 할 포인트 (5) | 2024.10.25 |

|---|---|

| 2024년 3분기 실적 시즌에서 돋보이는 국내 주식 종목들: 골드만삭스 추천 포트폴리오 정리 (9) | 2024.10.20 |

| 로보택시 발표 하루만에 9퍼센트 하락 테슬라 투자자 고려할것들 정보 (15) | 2024.10.12 |

| 엔비디아 블랙웰 출시와 주식 투자: 투자 시 알아둬야 할 핵심 사항 (12) | 2024.10.11 |

| 중국 주식 ETF 추천 5선 – 중국 시장에 투자하는 스마트한 방법 (2) | 2024.10.07 |